Khả năng cao Fed sẽ tiếp tục kiên nhẫn chờ thêm các kết quả dữ liệu kinh tế và chỉ hành động từ tháng 6, trong khi đó căng thẳng địa chính trị đang là dấu hỏi với các thị trường…

Fed dời thời điểm giảm lãi suất

Trong các báo cáo gần đây, chúng tôi đã đưa ra kỳ vọng về việc Cục Dự trữ Liên bang Mỹ (Fed) có thể bắt đầu đảo chiều chính sách, cắt giảm lãi suất vào khoảng tháng 3 – 5 với các lý do: 1) Lãi suất đạt đỉnh, kết thúc chu kỳ thắt chặt và 2) Tình hình lạm phát lúc đó hạ nhiệt tương đối tích cực.

Tuy nhiên, trong vòng 1 tháng qua, đã có nhiều sự kiện, dữ liệu được công bố khiến Fed có thể quyết định điều chỉnh, dời thời điểm cắt giảm lãi suất về nửa cuối năm 2024, bao gồm: Lạm phát CPI – Bất ngờ tăng trở lại cao hơn dự kiến. Cụ thể kết quả dữ liệu CPI tháng 1 gây bất ngờ cho thị trường khi tăng mạnh so với dự phóng, trong đó lạm phát CPI lõi MoM đạt mức tăng cao nhất trong vòng 8 tháng qua. Lý do khiến lạm phát tăng mạnh chủ yếu đến từ cấu phần dịch vụ và nhà ở (chịu trách nhiệm cho hơn 2/3 mức tăng của CPI).

Như vậy hiện CPI và CPI lõi của kinh tế Mỹ vẫn lần lượt ở các mức 3,1% và 3,9% – còn khá xa so với mức mục tiêu.

Theo Biên bản họp của Ủy ban Thị trường mở Liên bang (FOMC) hôm 21/2, Fed vẫn còn cực kỳ cẩn trọng, thể hiện qua những điểm chính sau:

Thứ nhất, hầu hết các nhà hoạch định chính sách lo ngại về việc cắt lãi suất quá sớm hơn là giữ lãi suất ở mức cao.

Thứ hai, Fed muốn thấy thêm nhiều “chứng cứ” rằng xu hướng lạm phát chắc chắn sẽ giảm về mức 2% trước khi cắt giảm lãi suất.

Thứ ba, lãi suất hiện tại đã đạt mức đỉnh. Kết quả dữ liệu lạm phát cùng quan điểm của Fed đã phần nào dập tắt kỳ vọng cắt giảm lãi suất vào nửa đầu năm của thị trường. Chúng tôi dự báo khả năng cao Fed sẽ tiếp tục kiên nhẫn chờ thêm các kết quả dữ liệu về lạm phát, việc làm, và tình hình kinh tế Mỹ trong các tháng tiếp theo, ít nhất là cho đến cuộc họp FOMC vào tháng 6/2024 mới hành động.

Bớt lo ngại rủi ro suy thoái

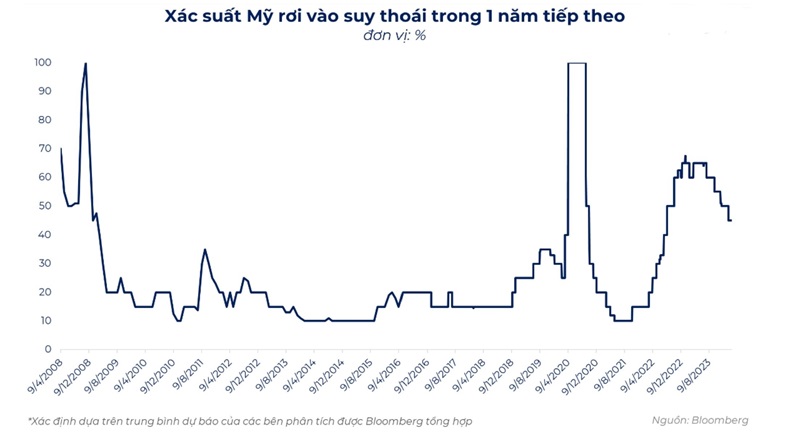

Trong tháng 2, nhà đầu tư chứng kiến hai nền kinh tế lớn trên thế giới là Anh và Nhật rơi vào suy thoái kỹ thuật khi cả hai quốc gia này đều có 2 quý liên tiếp ghi nhận GDP sụt giảm, dấy lên lại mối lo ngại về suy thoái vốn đã âm ỉ trong suốt 2023.

Tuy nhiên nền kinh tế Mỹ đã tỏ ra vững vàng trong suốt 2023 bất chấp nền lãi suất cao và rủi ro suy thoái bao phủ, thậm chí bức tốc vượt xa dự báo trong 2 quý cuối năm nhờ thị trường tiêu dùng vững mạnh, hỗ trợ cho kịch bản hạ cánh mềm bất chấp Fed phát tín hiệu vẫn chưa hạ lãi suất vào nửa đầu 2024.

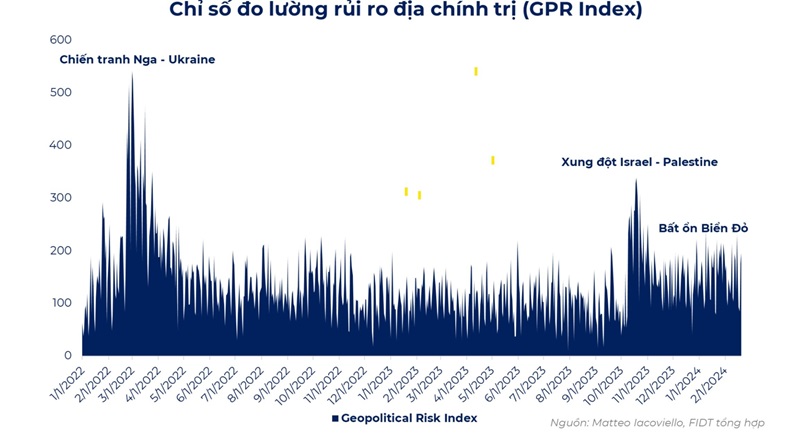

Điều đáng lo ngại hơn là rủi ro địa chính trị. Theo một cuộc khảo sát của Goldman Sachs, 54% số người cho rằng địa chính trị là rủi ro lớn nhất đối với thị trường và nền kinh tế toàn cầu trong năm 2024, khi lạm phát không còn được coi là một mối đe dọa. Kết quả này nhấn mạnh sự thay đổi lớn trong tâm lý thị trường toàn cầu khi lạm phát – mối đe dọa chính lên thị trường trong những năm gần đây – chậm lại nhờ chính sách tiền tệ thắt chặt của các NHTW. Mối lo ngại về địa chính trị gia tăng khi tình hình (1) Chiến tranh Ukraine – Nga kéo dài và chưa thấy hồi kết, (2) xung đột Israel – Palestine đã phát triển thêm bất ổn ở Biển Đỏ và (3) căng thẳng Trung Quốc – Đài Loan tiềm ẩn.

Tuy nhiên, ảnh hưởng của những vấn đề địa chính trị hiện tại vẫn chưa có ảnh hưởng quá tiêu cực đến vĩ mô toàn cầu. Bất ổn ở Biển Đỏ khiến cho giá cước vận tải biển tăng mạnh khi các tàu hàng phải đổi tuyến đường dài hơn, song chưa có dấu hiệu có thể ảnh hưởng tiêu cực đến chuỗi cung ứng như thời điểm Covid – 19.

Triển vọng tích cực cho nền kinh tế và TTCK tháng 3

Dù vậy, lưu ý là bất kỳ sự lan rộng nào có nguy cơ ảnh hưởng đến nguồn cung dầu mỏ hoặc chuỗi cung ứng đều sẽ có tác động tiêu cực đến lạm phát, từ đó gây khó khăn cho các NHTW điều hành chính sách tiền tệ.

Chúng tôi nhận định: Tuy đây đều là những yếu tố trên đáng để nhà đầu tư chú ý trong thời gian tới, song mức độ ảnh hưởng của các yếu tố trên lên VN-Index hiện tại là rất thấp khi (1) rủi ro suy thoái vẫn tồn tại nhưng không còn gây lo ngại như thời điểm 2023 và (2) rủi ro địa chính trị vẫn chưa có tác động quá tiêu cực.

Chúng tôi cũng cho rằng tốc độ và thời điểm Fed giảm lãi suất sẽ là yếu tố hỗ trợ vĩ mô trong thời gian tới, tuy nhiên sau dữ liệu lạm phát và phát biểu của các thành viên Fed gần đây, khả năng cao tháng 6/2024 sẽ là thời điểm Fed bắt đầu hành động. Theo đó, chúng tôi giữ nguyên kỳ vọng về triển vọng kinh tế vĩ mô trong nước.

Năm 2024 sẽ là năm bản lề cho đà tăng trưởng mới của nền kinh tế, hỗ trợ bởi những kỳ vọng về: Lãi suất tiếp tục duy trì ở mức thấp là nền tảng hỗ trợ kinh tế phục hồi; Tăng trưởng tín dụng sẽ khả quan hơn trong 2024 và Chính phủ duy trì chính sách hỗ trợ. Trong tháng 3, chúng tôi kỳ vọng sẽ không có gì thay đổi về triển vọng, dự kiến sự thẩm thấu các chính sách tiền tệ và tài khóa vốn đã được Nhà nước đẩy mạnh trong năm 2023 sẽ bắt đầu có dấu hiệu trong tháng 3, và sẽ bắt đầu rõ ràng hơn trong cuối quý II/2024.