THĐS- So với các thị trường trưởng thành, bà Trang Bùi, Tổng giám đốc Cushman & Wakefield, đánh giá thị trường trung tâm dữ liệu tại Việt Nam vẫn còn đang trong giai đoạn sơ khai với tốc độ phát triển “khiêm tốn” hơn.

Trung tâm dữ liệu châu Á Thái Bình Dương nở rộ

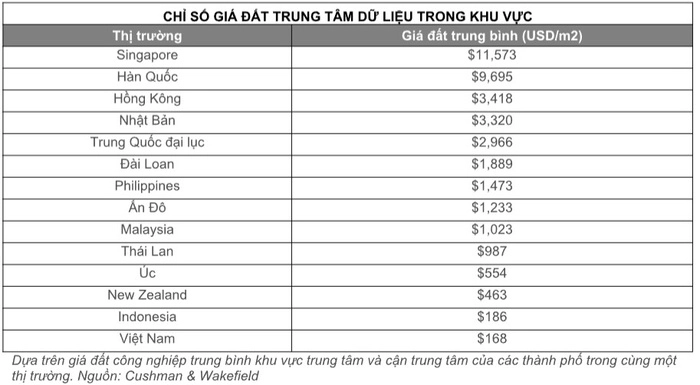

Trong báo cáo chi phí xây dựng trung tâm dữ liệu năm 2023-2024, Cushman & Wakefield cho biết 5 thị trường có mức giá đất trung bình cao nhất khu vực là Singapore (11,573 USD/m2), Hàn Quốc (9,695 USD/m2), Hồng Kông (3,418 USD/m2), Nhật Bản (3,320 USD/m2) và Trung Quốc Đại Lục (2,966 USD/m2), do sự khan hiếm quỹ đất cùng với nguồn điện sẵn có, kết hợp với lãi suất gia tăng đã góp phần làm tăng giá mua đất.

Mức giá đắt đỏ của những thị trường này có thể mang lại những cơ hội đầu tư tốt hơn cho các thị trường tại Đông Nam Á nhờ có giá đất cạnh tranh. Trong đó, Việt Nam có giá trung bình thấp nhất khu vực với 168 USD/m2 cho các dự án trung tâm dữ liệu.

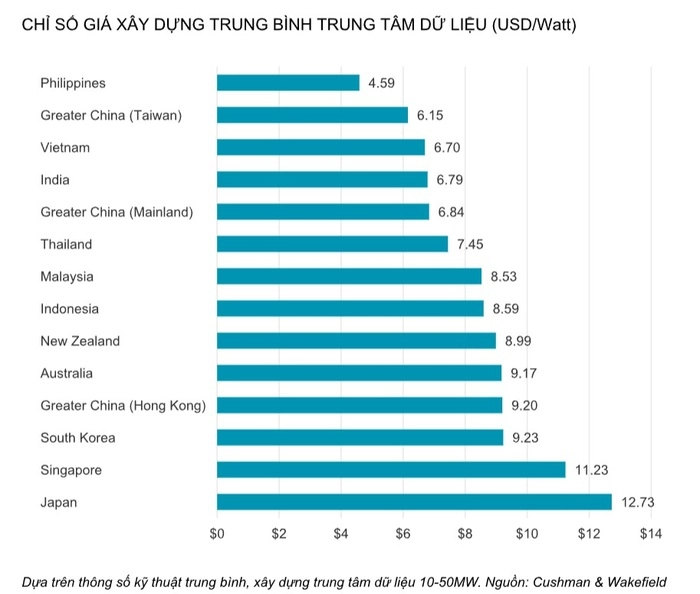

Đối với chi phí xây dựng, giá nguyên liệu thô, chi phí năng lượng và vận chuyển vẫn chưa có dấu hiệu giảm và đang “neo” ở mức cao nhất mọi thời đại, điều này thúc đẩy chi phí xây dựng cao kỷ lục, tính theo USD trên Watt. 5 thị trường có giá xây dựng cao nhất khu vực là Nhật Bản (12.73 USD/W), Singapore (12.73 USD/W), Hàn Quốc (12.73 USD/W), Hồng Kông (12.73 USD/W) và Úc (12.73 USD/W), với mức tăng chi phí hàng năm điển hình ở Singapore là 8% và Úc là 3,5%.

Ngược lại, 5 thị trường có giá xây dựng thấp nhất là Philippines (12.73 USD/W), theo sau đó là Đài Loan (12.73 USD/W), Việt Nam, Ấn Độ và Trung Quốc Đại Lại lần lượt là 6.70 USD/W, 6.79 USD/W và 6.84 USD/W.

Báo cáo cũng cho biết châu Á Thái Bình Dương đang là khu vực chứng kiến sự mở rộng mạnh mẽ của các thị trường trung tâm dữ liệu. Tính đến hiện tại, toàn khu vực có 9,8GW công suất đang hoạt động, với 3,4GW công suất đang được xây dựng và 8,8GW công suất đang trong kế hoạch. Các thị trường trưởng thành tiếp tục dẫn đầu tăng trưởng mặc dù đang đối mặt với những hạn chế về quỹ đất và nguồn cấp điện.

Trong đó, Bắc Kinh và Thượng Hải lần lượt có công suất hoạt động trên 1GW. Singapore, Tokyo và Sydney đang trên đà vượt qua 1GW công suất hoạt động lần lượt vào năm 2024 và 2026. Theo sau là các thị trường như Hồng Kông với công suất hoạt động hơn 500MW; Mumbai và Seoul dự kiến sẽ đạt được cột mốc 500MW vào năm 2024.

Tác giả báo cáo và Trưởng phòng Trung tâm dữ liệu Châu Á Thái Bình Dương của Cushman & Wakefield, ông James B. Normandale cho biết thị trường đang phải đối mặt với tốc độ phát triển cao nhất trong lịch sử thị trường trung tâm dữ liệu. Đây là kết quả của sự gián đoạn dai dẳng trong chuỗi cung ứng và tỷ lệ lạm phát trên thị trường xây dựng, cũng như lãi suất cho vay vốn cao ở hầu hết các thị trường trong khu vực châu Á Thái Bình Dương.

“Bất chấp chi phí tăng lên, hoạt động phát triển trên toàn khu vực vẫn tăng cao đáng kể do lĩnh vực này tiếp tục phát triển để đáp ứng các xu hướng dài hạn của ngành, các chính sách hỗ trợ cũng như việc nới lỏng quy định và sự quan tâm từ các nhà đầu tư đang nhìn thấy cơ hội từ sự chênh lệch giữa nhu cầu dân số trong tương lai và năng lực công nghệ thông tin hiện có của khu vực”, ông James B. Normandale nói.

Việt Nam còn trong giai đoạn sơ khai

So với các thị trường trưởng thành, bà Trang Bùi, Tổng giám đốc Cushman & Wakefield, đánh giá thị trường trung tâm dữ liệu tại Việt Nam vẫn còn đang trong giai đoạn sơ khai với tốc độ phát triển “khiêm tốn” hơn. Tuy nhiên, với chi phí xây dựng và giá đất cạnh tranh, cùng với vị trí địa lý đắc địa, Việt Nam là thị trường mới nổi luôn nằm trong tầm ngắm của các nhà đầu tư.

Cụ thể, TP.HCM và Hà Nội đang sở hữu 45MW công suất đang hoạt động, 16MW đang xây dựng và triển vọng sẽ có thêm 40MW trong tương lai, với tỷ lệ trống là 42%.

Bản chất của thị trường trung tâm dữ liệu thường là thay đổi nhanh chóng, điều này khiến việc dự báo trở nên khó khăn. Nhưng Cushman & Wakefield ước tính ngành trí tuệ nhân tạo có khả năng sẽ cần thêm 38GW công suất hoạt động trung tâm dữ liệu toàn cầu; so với công suất hoạt động toàn cầu hiện tại được ước tính khoảng 35GW. Điều bất ngờ là trí tuệ nhân tạo lại là ngành chưa từng được ghi nhận trong các dự báo kể từ đầu năm 2023, nhưng sự phát triển nhanh chóng của ngành này đang có tiềm năng thay đổi cuộc chơi vào năm 2024 và trong tương lai.

“Quy mô thị trường colocation đạt 25,5 tỷ USD vào năm 2022 và dự kiến sẽ đạt 51,8 tỷ USD vào năm 2028 – tốc độ tăng trưởng gộp hàng năm là 12,5%”, ông Normandale thông tin và cho biết doanh thu từ mảng điện toán đám mây siêu lớn dự kiến sẽ tăng trưởng với tốc độ CAGR 19% từ nay đến năm 2028. Các nhà đầu tư theo kịp sự phát triển trong không gian trí tuệ nhân tạo và học máy sẽ có vị thế tốt để tận dụng những cơ hội tăng trưởng này.

“Trong số hầu hết các loại bất động sản, phần lớn các nỗ lực bền vững đều tập trung vào việc cải tạo. Khoảng 80% các tòa nhà hiện hữu sẽ tiếp tục được sử dụng vào năm 2050, vì vậy, cần phải có những nỗ lực lớn để chuyển đổi những tài sản truyền thống này thành những tài sản xanh hóa. Là một loại tài sản tương đối mới, các trung tâm dữ liệu có cơ hội thực hiện bền vững tài sản ngay từ đầu và tránh việc mất thời gian để cải tạo trong tương lai,” bà Trang Bùi nhận định.

Dù vậy, khả năng thực hiện bền vững có sự khác nhau giữa các thị trường. Tùy thuộc vào mức áp dụng năng lượng tái tạo, nguồn nước và nhiệt độ tại địa phương có thể ảnh hưởng lớn đến hiệu suất của tính bền vững. Những quy định có thể chưa rõ ràng ở một số thị trường nhưng sẽ được tiếp tục phát triển – đặc biệt khi các trung tâm dữ liệu có nhu cầu lớn về lưới năng lượng…

theo Lệ Chi/Vietnamfinance