Việc Tập đoàn Vingroup (HoSE: VIC) thông qua chủ trương bán 41,5% vốn điều lệ tại Công ty Cổ phần Vincom Retail (VRE) đang thu hút sự chú ý lớn.

Hội đồng Quản trị Tập đoàn Vingroup – CTCP đã thông qua nghị quyết về việc tập đoàn này và các công ty con sẽ bán phần vốn góp lên tới 100% vốn điều lệ trong Công ty TNHH Đầu tư và Phát triển Thương mại SDI hôm 17/3.

Được biết, SDI là đơn vị đang nắm giữ 99% vốn điều lệ của Công ty Cổ phần Kinh doanh Thương mại Sado – đơn vị đang chi phối tới 41,5% vốn điều lệ của Công ty Cổ phần Vincom Retail.

Giao dịch này dự kiến sẽ được thực hiện từ tháng 3/2024 đến quý III/2024. Như vậy, sau khi giao dịch này hoàn tất, SDI, Sado và Vincom Retail sẽ không còn là công ty con của Tập đoàn Vingroup. Đồng thời, Tập đoàn Vingroup vẫn sẽ là cổ đông lớn với việc nắm giữ trực tiếp 18,8% vốn điều lệ của Vincom Retail.

Chia sẻ thông tin về thương vụ trên, đại diện Tập đoàn Vingroup cho biết, đây là thời điểm cần tập trung mọi nguồn lực để phát triển mạnh mẽ Tập đoàn Vingroup và các thương hiệu trọng điểm, có tiềm năng tăng trưởng cao.

|

Quyết định của Vingroup được đánh giá là rõ ràng, dứt khoát, luôn ưu tiên cao độ, tập trung cao cho các trọng điểm đặc biệt ở những thời điểm quan trọng của các dự án với các giải pháp mạnh tay, theo đúng “phong cách” của tỷ phú Phạm Nhật Vượng như ở những thương vụ thoái vốn trước đây.

Theo báo cáo nhanh qua thông tin thương vụ của CTCP Chứng khoán Vietcap (VCI), định giá giá trị chuyển nhượng 100% cổ phần của SDI là 39,08 nghìn tỷ đồng. Giá chuyển nhượng này bao gồm phần sở hữu thực tế của SDI tại VRE (tương đương định giá 32.000 đồng/cổ phiếu) và quyền hưởng lợi ích cổ đông thiểu số của SDI tại hai dự án bất động sản của VIC/VHM là Vũ Yên và Hạ Long Xanh.

Về tiến độ, VIC dự kiến sẽ hoàn tất thoái 55% cổ phần tại SDI trong tháng 3 và 45% cổ phần còn lại trong 6 tháng tới. Tiến độ thu tiền sẽ tương ứng với tiến độ chuyển nhượng cổ phần dự kiến được thực hiện từ tháng 3/2024 đến quý III/2024. VIC dự kiến ghi nhận lợi nhuận trước thuế 21,52 nghìn tỷ đồng từ giao dịch thoái vốn này. Đây là giao dịch bằng tiền và sẽ được ghi nhận vào bảng cân đối kế toán của VIC khi nhận tiền.

Về phía bên mua, sẽ là một số nhà đầu tư trong nước am hiểu thị trường bán lẻ tiêu dùng và/hoặc thị trường bất động sản tại Việt Nam.

Mục đích thoái vốn theo ghi nhận sẽ giúp tối ưu hóa việc phân bổ nguồn vốn của VIC, từ mảng kinh doanh đã đi vào giai đoạn ổn định sang mảng kinh doanh có tiềm năng tăng trưởng cao và bổ sung vốn cho các hoạt động của Tập đoàn bao gồm cả việc thanh toán nợ vay.

Tác động của thương vụ đối với hệ thống bán lẻ: Thứ nhất, đối với các trung tâm thương mại (TTTM) đang hoạt động, do VIC sẽ ký hợp đồng quản lý với VRE, theo đó VIC sẽ thay mặt VRE quản lý hoạt động của các TTTM, quyền lợi của các khách thuê, chủ gian hàng tại các TTTM vẫn được đảm bảo như đã cam kết theo các hợp đồng đã ký. Thứ hai, đối với các dự án TTTM trong kế hoạch phát triển: Đối với các dự án đã được khởi công xây dựng, sẽ không có thay đổi về các điều khoản trong thỏa thuận. Đối với các dự án trong kế hoạch phát triển khác, các bên liên quan sẽ thảo luận để đi đến điều khoản phù hợp.

Theo đó, Vietcap nhận định, số tiền dự kiến thu được từ giao dịch thoái vốn này có thể giúp hỗ trợ VIC giải quyết nhu cầu vốn trong năm 2024.

“Chúng tôi cũng kỳ vọng hoạt động của các TTTM hiện hữu của VRE và kế hoạch ra mắt TTTM trong giai đoạn 2024-25 (đã bắt đầu xây dựng) sẽ không bị ảnh hưởng. Trong khi đó, chúng tôi cần thêm thời gian để đánh giá tác động đến kế hoạch phát triển TTTM trong dài hạn của VRE sau khi VIC thoái vốn”, nhóm phân tích VCI nêu.

Bình luận về thương vụ, ông Huỳnh Minh Tuấn – Chủ tịch FIDT – chia sẻ, trước hết phải nói rằng “deal” bán vốn này đã xuất hiện… tin đồn từ khoảng 4 năm về trước, cũng do đó nên khi thông tin xuất hiện, thị trường đã đặt các câu hỏi như là: Thương vụ có thực hay không? Ai là người mua? Liệu đây là giao dịch mua bán cổ phần hay tài trợ vốn như cách thức mà một số tổ chức lớn vẫn tiến hành…

Tuy nhiên theo ông Tuấn, việc Vingroup thoái vốn VRE thực tế cũng đã được dự đoán trước sớm muộn sẽ diễn ra, và với định giá Bloomberg đưa ra khoảng 1,6 tỷ USD tương đương khoảng 32 nghìn tỷ đồng cho hơn 41% cổ phần thì đây rõ ràng là một thương vụ bán vốn. “Thương vụ cũng là minh chứng cho sự kỳ vọng về khả năng phục hồi của bán lẻ – trung tâm thương mại trên thị trường, đặc biệt khi VRE là một “ông lớn” về hệ thống TTTM trong cả nước”, ông Tuấn nói.

Với thông tin Vingroup quyết định thoái vốn VRE, thị trường chứng khoán đã có phản ứng đặc biệt ngay trong phiên 18/3, khi VN-Index bốc hơi hơn 22 điểm nhưng nhà đầu tư đã thực hiện hơn 1,7 tỷ đơn vị cổ phiếu sang tay với thanh khoản đột biến xấp xỉ gần 2 tỷ USD. Trong đó, VIC và VRE là 2 cổ phiếu dẫn dắt thị trường. Tổng cộng 34,5 triệu cổ phiếu VRE được sang tay, bên mua tiếp tục kê lệnh giá trần, trong khi bên bán trống trơn và VRE còn 2,1 triệu cổ phiếu dư mua giá trần khi kết phiên với sắc tím kịch trần. Cùng “họ” Vingroup, cổ phiếu VIC cũng ghi nhận diễn biến tích cực với mức tăng 3,8%.

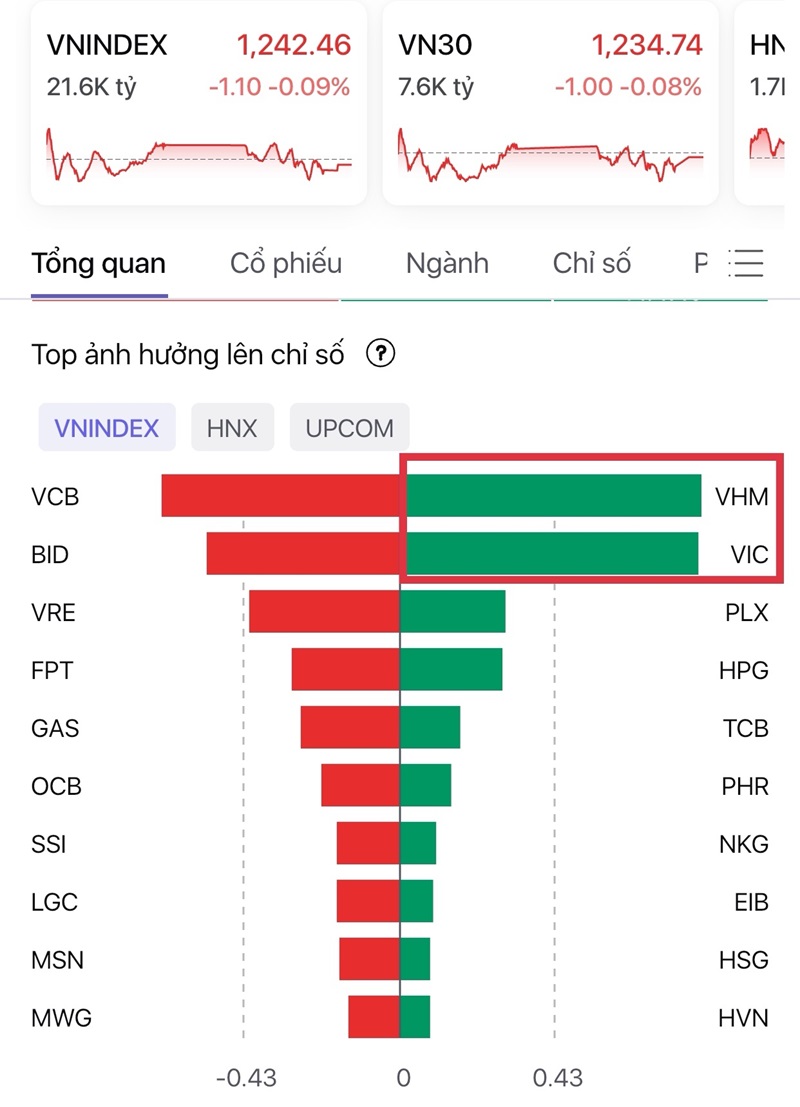

Phiên giao dịch ngày 19/3, cổ phiếu “họ Vin” vẫn “cân” những tác động tiêu cực từ cổ phiếu vốn hóa lớn ngân hàng đối với chỉ số, đặc biệt là “đối trọng” VCB và BID. Kết phiên, VN-Index giảm tiếp 1,1 điểm (-0,09%) xuống còn 1.242,46 điểm; HNX-Index giảm 0,51 điểm (-0,22%) xuống 236,16 điểm; UPCoM-Index ngược chiều khi tăng 0,28 điểm (+0,31%) lên 90,6 điểm. Thanh khoản thị trường giảm còn hơn 21 nghìn tỷ đồng. Rổ cổ phiếu vốn hóa lớn VN30 ghi nhận 9 mã tăng, 5 mã giữ tham chiếu và 16 mã giảm. Trong đó, bộ đôi “họ Vin” là VHM (+1,9%) và VIC (+2%) dẫn đầu nhóm cổ phiếu tăng giá. Riêng VRE đã giảm (-2,9%). Nhà đầu tư nước ngoài tiếp bán ròng phiên thứ 6 với hơn 800 tỷ đồng song họ mua VIC (+195 tỷ đồng).

Vincom Retail được biết là ông lớn đang chiếm vị thế áp đảo trên thị trường cho thuê bán lẻ trên toàn quốc với việc sở hữu 83 TTTM trải dài trên 45/63 tỉnh thành tại Việt Nam. Tính đến cuối năm 2023, tổng diện tích sàn (GFA) của Vincom Retail đạt 1,75 triệu m2, tương đương khoảng 6% tổng diện tích cho thuê bán lẻ trên cả nước. Tại các khu vực đô thị lớn, doanh nghiệp này đang sở hữu tới 16% thị phần diện tích cho thuê bán lẻ tại Hà Nội và TP.Hồ Chí Minh, theo tính toán của của Maybank IBG Research.

Năm 2023, Vincom Retail ghi nhận doanh thu thuần 9.791 tỷ đồng, lợi nhuận sau thuế đạt 4.409 tỷ đồng, tăng trưởng lần lượt 33% và 58,8% so với năm 2022. Năm 2024, Vincom Retail có kế hoạch khai trương thêm 6 TTTM với tổng diện tích mặt sàn bán lẻ khoảng 160.000 m2 trong năm 2024, nâng tổng số TTTM lên con số 89. Vincom Retail cũng đang là doanh nghiệp đi đầu về ESG với việc chú trọng thúc đẩy tiêu dùng xanh và bền vững, trong đó mục tiêu có thêm 6 TTTM được lắp năng lượng điện mặt trời trong năm 2024, nâng tổng số lên 60 TTTM.