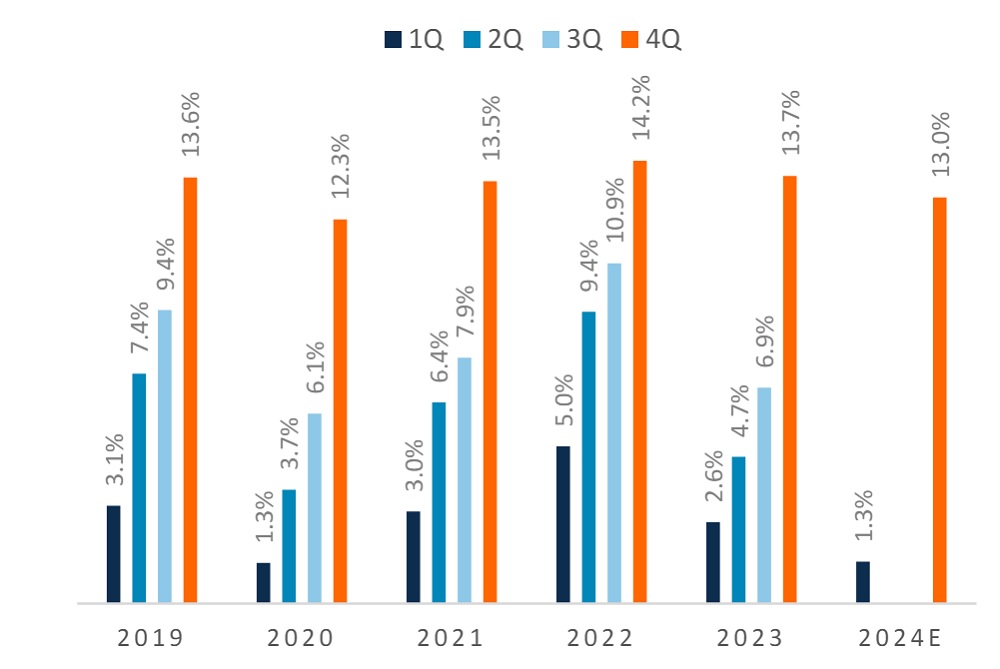

Tín dụng đến cuối tháng 5 mới chỉ tăng 2,41%, thấp hơn 3,17% của cùng kỳ năm trước và cách xa mục tiêu Chính phủ yêu cầu.

Trong cuộc họp thường kỳ tháng 5, Chính phủ cho biết tín dụng tính đến cuối tháng 5 chỉ tăng 2,41% so với cuối năm 2023 (tương đương với mức tăng 12,8% so với cùng kỳ). Theo đó kể từ đầu năm đến 31/5, dư nợ tín dụng đã tăng thêm hơn 326.800 tỷ đồng.

Tín dụng tăng thấp

Theo CTCK SSI, tăng trưởng tín dụng thấp giúp cho thanh khoản hệ thống không gặp nhiều vấn đề mặc dù Ngân hàng Nhà nước (NHNN) đã thực hiện các nghiệp vụ hút ròng trong tháng 5 nhằm ổn định tỷ giá.

Từ đầu tháng 6, sau hàng loạt biện pháp của NHNN và đặc biệt với phương án bình ổn vàng qua Big 4+1 (Vietcombank, BIDV, VietinBank, Agribank + SJC), giá vàng trong nước đã thu hẹp khoảng cách (gap) với giá vàng quốc tế, mức chênh chỉ còn 6 triệu đồng/ lượng. Cùng với đó, tỷ giá hạ nhiệt đáng kể.

Có nhiều số liệu khác nhau về việc để đạt được mục tiêu này, NHNN cũng đã bán một khối lượng USD trong dự trữ ngoại hối đâu đó khoảng 4 tỷ USD. Thông tin từ WiGroup cho rằng tính đến tháng 5, NHNN đã bán khoảng 5 tỷ USD dự trữ ngoại hối để ổn định tỷ giá, tương ứng việc hút 125.000 tỷ đồng.

Dự trữ ngoại hối sẽ là một trong những “điểm tựa” để đánh giá dư địa về can thiệp tỷ giá cũng như đảm bảo khả năng cung ứng vàng bình ổn thị trường đủ để thị trường trong nước “chạy” theo mặt bằng được ấn định. Qua đó, giảm áp lực nhấc tăng lãi suất và các biện pháp can thiệp bơm – hút, trung hòa của NHNN, giảm áp lực tới cân đối vốn của các ngân hàng.

Bên cạnh đó, tình hình nhập siêu trở lại trong tháng 5 tuy nhiên không phải vấn đề đáng lo lắng khi chủ yếu nhập các hàng hóa nguyên vật liệu sản xuất, hứa hẹn phục vụ cho xuất khẩu đến kỳ có đà tăng trưởng cao hơn. Đó là cũng là điểm để tín dụng có thoát khỏi tình trạng còn ì ạch chậm trong tăng dư nợ của hiện nay.

Điểm sáng cho kỳ vọng tăng tín dụng nửa cuối năm

Một trong những sáng hơn trong bức tranh tăng trưởng tín dụng còn khó khăn, là tăng cho vay của 2 thành phố đầu tàu vùng kinh tế và cả nước: Thủ đô và TP HCM, có mức khá hơn so với các địa phương.

Tại Hà Nội, theo Cục Thống kê Hà Nội, tính đến cuối tháng 5/2024 tổng dư nợ tín dụng trên địa bàn thành phố ước đạt 3,801 triệu tỷ đồng, tăng 1,14% so với tháng trước và 5,09% so với cuối năm 2023.

Tại TP HCM, theo Cục Thống kê TP HCM, tổng dư nợ tín dụng của các tổ chức tín dụng trên địa bàn thành phố tính đến 31/5 ước đạt 3,61 triệu tỷ đồng, tăng 4,5% so với cuối năm 2023. Trong đó, dư nợ cho vay ngắn hạn ước tính 1,717 triệu tỷ đồng, chiếm 47,6% tổng dư nợ tín dụng, tăng 6,1% so với cuối năm ngoái. Dư nợ trung hạn, dài hạn ở mức 1,892 triệu tỷ đồng, chiếm 52,4% tổng dư nợ, tăng 3,1% so với đầu năm.

Đáng chú ý, giá trị các gói ưu đãi tín dụng, chương trình kết nối ngân hàng – doanh nghiệp được đánh giá lan tỏa hiệu quả và kích thích giúp tín dụng ở hai địa điểm thu hút đông đảo doanh nghiệp hoạt động đạt mức tăng trưởng gấp 2 so với tăng trưởng toàn hệ thống.

Cùng với đó, lãi suất cho vay tiếp tục vẫn giữ được mặt bằng thấp.

Nhận định chung về tình hình tăng trưởng tín dụng của các ngân hàng, Chứng khoán Mirae Asset (MASVN) cho rằng, cho vay doanh nghiệp tiếp tục đóng vai trò chủ chốt thúc đẩy tăng trưởng tín dụng trong quý I năm 2024 (và tiếp tục theo số liệu của 2 Cục Thống kê).

Theo MASVN, mặc dù tăng trưởng kinh tế có nhiều dấu hiệu cho thấy sự phục hồi, nhưng lượng giao dịch bất động sản (BĐS) tại TP.HCM vẫn giảm đáng kể với khoảng 74% so với quý IV/2023, theo báo cáo của CBRE. Bên cạnh đó, khối lượng giao dịch tại Hà Nội cũng duy trì ở mức thấp, tương đương so với cùng kỳ. Sự ảm đạm của thị trường BĐS một phần do nguồn cung hạn chế tại TP.HCM (ngoài phân khúc cao cấp với lượng cung vẫn dồi dào). Vì vậy, mảng cho vay khách hàng cá nhân vẫn tương đối chậm, trong khi phân khúc ngân hàng doanh nghiệp tiếp tục được khai thác tối đa. Mặc dù vậy, dựa trên mức tăng trưởng ổn định của giá căn hộ và tỷ lệ đặt chỗ tăng cao tại các dự án sắp mở bán, khả năng phục hồi đối với mảng cho vay mua nhà sẽ tích cực hơn trong nửa sau năm 2024.

Theo nhiệm vụ Chính phủ đặt ra cho ngành ngân hàng, tăng trưởng tín dụng 6 tháng đầu năm phải đạt khoảng 5%, phấn đấu giảm lãi suất vay 1-2%. Với chỉ tiêu này thì kết quả hiện chỉ đạt chưa được nửa mục tiêu mà Chính phủ đề ra. Tuy nhiên, một số ngân hàng có tăng trưởng đột biến cận room ngay từ quý I cho biết, khả năng vẫn tiếp tục tăng tốc thúc đẩy tín dụng cho vay từ tháng 6.

Ông Từ Tiến Phát, TGĐ ACB chia sẻ dự tính hết quý II, ACB có thể đạt tăng trưởng tín dụng khoảng 8%. ACB tự tin sẽ đạt tăng tín dụng cao hơn thị trường trong quý II và đạt tăng trưởng cho vay theo room được NHNN cấp (14%).

Còn theo ông Jens Lottner – Tổng giám đốc Techcombank, nhà băng này mục tiêu tăng trưởng tín dụng 16% năm 2024. Techcombank có niềm tin khi thị trường bất động sản phục hồi, ngân hàng cũng có lựa chọn khách hàng kỹ lưỡng, tự tin quản lý các khoản vay ở lĩnh vực này…

|